-¿Cómo es lo del CBU?

-Sencillo, de lo que tenés en el CBU te quedás con el 30. Si hay 300 vos te quedás con 100. Yo tengo varias cuentas de algún gil que ya cayó, me quedo con su cuenta porque me quedo con la aplicación ¿entendés? Andá haciéndolo en la semana, preparate, porque para ser un crimen tiene que ser bien organizado.

La conversación es parte de una escucha judicial. Y permitió, hace menos de un mes, a la Policía Federal, desarticular una banda de estafadores virtuales. Hay quince detenidos. Operaban en Santa Fe y Buenos Aires, con epicentro en la cárcel de Cruz del Eje, Córdoba. Ahí estaba preso “Lalo”, el cabecilla. El caso se suma a los “debitadores seriales” que cayeron en el barrio de Boedo, en CABA: habían engañado a más de 8.000 personas, en unas cien mil operaciones. Imputaban falsos “viajes en taxi”.

Esa pesquisa dejó cuatro detenidos y se inició cuando las tarjetas de crédito impusieron el ‘stop debit’ a esa cuenta “de taxis” –trucha– de la banda. La suspenden por la cantidad de “desconocimiento de compra” que acumulaba. Esto significa que muchas víctimas reclamaron y lograron que se reconozca el delito. No siempre sucede.

Las denuncias en la Unidad Especializada de Ciberdelincuencia (Ufeci) aumentaron, entre marzo de 2020 y 2021, un 6.550 por ciento. Aun desmesurado, el volumen no abarca la totalidad del crimen virtual. “Hay un incremento exponencial de estos hechos, desde el inicio de la pandemia”, confirma el comisario Juan Sosa, de la Unidad de Investigación de Casos Especiales de la Federal. Se exacerbó en la cuarentena estricta y se instaló a partir de ahí, en nuestro día a día. En permanente acecho.

Este año, el nivel de casos disminuyó, pero los mecanismos se perfeccionaron. El más utilizado se conoce como ‘phishing’ (pescar), una técnica que permite obtener información de un usuario –en forma fraudulenta–, y hackear sus cuentas bancarias o redes sociales. El caso del odontólogo Gustavo Servente es un prototipo de la operación: usurparon su identidad frente a sus contactos de WhatsApp y ofrecían en su nombre, vender dólares “baratos”. “Posiblemente hayan entrado a mis redes, por mi cuenta de Gmail, y por una validación de clave que me pide el sistema de salud de la ciudad”, estima Servente ante la consulta de Página/12.

El detonante

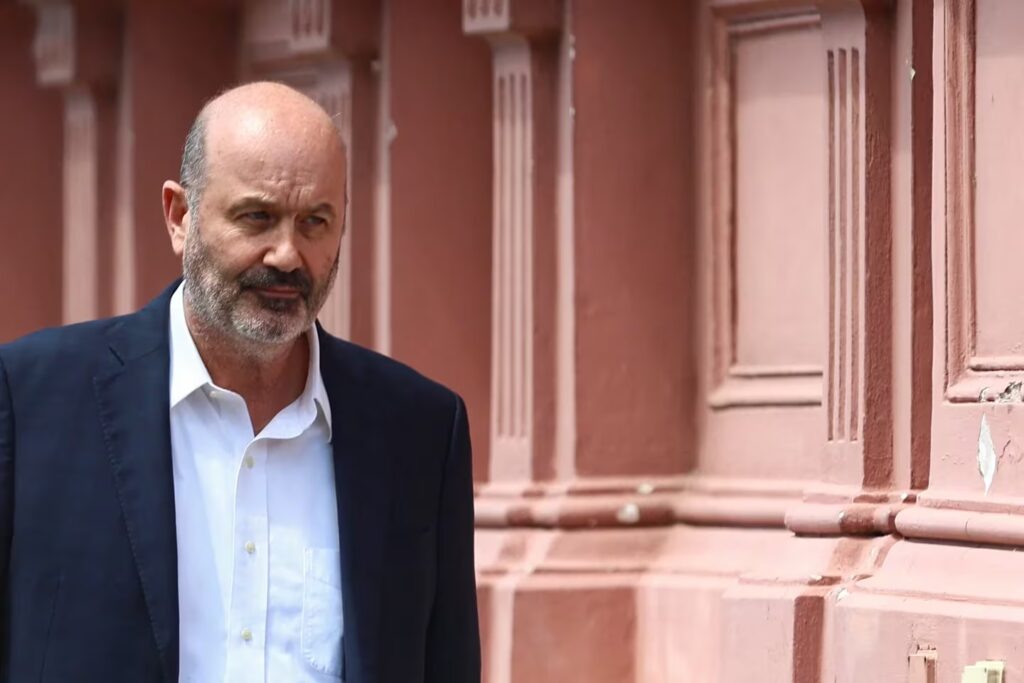

El delito económico ya existía: fraude, estafa, robo. Pero se exacerbó cuando la vida mutó a modo virtual: “Más operaciones bancarias y en plataformas de compraventa, generó más fraude”, afirma Horacio Azzolín, desde la Unidad Fiscal Especializada en Ciberdelincuencia (Ufeci). “Durante la pandemia, como era de esperar, esto se incrementó en forma genérica, por la mayor conexión de la gente”, explica el fiscal. “Desde bancos hasta las compras, todo fue en línea. Si hasta los pibes dejaron de jugar en la calle para jugar en línea y usar la computadora”, señala.

“Pero el ciudadano no estaba preparado para el nivel de virtualidad que estamos manejando desde la pandemia” aporta Macarena Deluca, investigadora y docente universitaria especializada en Redes Sociales Digitales. “Todo se transformó –confirma–, hoy la vida es on line. En un mensaje saludás a tu tía y acto seguido, con el mismo dispositivo pagás cuentas, no todos están preparados para eso”, fundamenta Deluca.

Antes de la pandemia “mucha gente hacía banca en línea y otra no, porque ir al banco es un hecho social” razona Azzolín. La banca móvil “es ágil y cool”, pero no todos la prefieren. “Yo, que soy tecnológico, difícilmente compro en línea algo que no vi –grafica Azzolín–, pero en ese momento era la única opción: ¡Era como una especie de salto al vacío!” repasa. Y explica: “Eso incrementó la cantidad de personas conectadas, y también la cantidad de personas defraudadas”.

Usurpación de identidad

“En tiempos en los que necesitamos tener confianza en los modos virtuales de transferencias de datos, esa confianza se ve menoscabada por este accionar criminal” evalúa el comisario Sosa. El uso del celular como dispositivo de contacto “todo terreno” amplificó esa vulnerabilidad: permite acceder a una identidad y a sus contactos de WhatsApp. Suelen llegar al titular con un primer mensaje sobre “algo real”: la vacunación contra covid-19, el IFE. Y sacan dinero a los contactos con tretas como venta de dólares o “pedidos solidarios”: “Tengo un problema, no le cuentes a mamá, ¿me prestás 10.000 pesos?”

Esto le pasó a Alejandro, que en junio recibió un llamado por WhatsApp. “Con logo del Ministerio de Salud, me preguntan por la vacuna y me hacen decirle a mí: qué vacuna, dónde me la dieron –recuerda–, después me preguntan si tenía alguien cercano no vacunado. Yo le di contactos: de mi pareja y mis hijas”.

Alejandro tuvo reacción rápida cuando cortó, y por temor al engaño llamó a su pareja. No alcanzó a avisar a sus hijas. Luciana recibió el mensaje y confió: puso el código que le mandaron por SMS –el clásico sistema de mensaje por celular–, al número desconocido que la llamaba. Así entregó sus contactos. “Ahí perdió el control de su WhatsApp, y empezaron a llamar a sus contactos diciendo que necesitaba dinero”, cuenta Alejandro.

Usurpación de cuentas

“Hay tanta variedad en metodologías de engaños que es difícil controlar”, describe Deluca. “Estamos muy vulnerables y con muy pocos recursos –agrega la investigadora–, el analfabetismo digital es importante, y hay una tendencia a creer, porque la primera reacción del humano es confiar, y sobre todo si viene de un contacto amigo. Eso hace que este tipo de delitos aumente”.

El fraude a través de medios informáticos “es uno de los delitos que más crecieron en 2021, confirmando la tendencia del último trimestre de 2020” detallan en la Asociación Argentina de Lucha Contra el Ciberdelito (AALCC). Creció mucho “una modalidad que ya existía, pero estaba poco presente: la usurpación de cuentas” precisa Azzolín. Y agrega: “Si bien antes, era frecuente que las bandas aparentaran estar en el extranjero, como las que operan tradicionalmente con datos de tarjetas de crédito”. Hoy la raíz de estos crímenes ya tiene tono local.

“Estamos muy expuestos, y los que usamos tarjetas –de débito o crédito–, con una foto de anverso y reverso del plástico te pueden sacar la plata que tengas en tu cuenta”, aporta Evaristo. “Lo mío puede haber sido así”, comparte. Le faltaron 800.000 pesos de su cuenta bancaria, en compras por débito que nunca realizó. “Fue todo en un mes, como yo no reviso no me daba cuenta”, explica.

Créditos al instante

Dentro de ese escenario, bancos con páginas web falsas, pedidos de usuario y contraseña por mail o teléfono, llamados desde el Ministerio de Salud por la vacuna o del Ministerio de Desarrollo por el IFE, son las máscaras delictivas más usadas. “Pero con otra vacuna; la Sabín o la BCG; pasaría lo mismo, porque es una excusa –explica Azzolín–, ellos van a la plata, y disponer de la plata, hasta mayo o junio –cuando el Banco Central impuso una nueva estrategia de ciberseguridad–, fue tentador, porque era relativamente sencillo entrar a una cuenta”.

En el caso de Santa Fe, muchos fraudes implicaban créditos: “Agarré a una médica, ¿sabés cuánto me llevé? 850.000 pesos”, dice otra escucha lograda por la División de Investigaciones en Delitos Tecnológicos, de la Federal. “La maté en vida, le saqué varios préstamos, en 72 cuotas”, continúa la voz. Es un hombre el que habla. “Pero duele che, porque hoy en día, como están las cosas…”, le dice la tía. Porque el delincuente habla con su tía. Y la voz, ríe.

Olga tiene un minimercado en Villa Regina, el corazón del valle de Río Negro. Utiliza Mercado Pago. Pero un día sus ahorros –30.000 pesos–, no estaban. Había “pagado” las primeras dos cuotas de un crédito que nunca pidió: “¡Por 90.000 pesos!” cuenta. Y al ser financiado asciende a 150.000. Ella detectó al hacker. Denunció. Pero la deuda se mantiene. Tiene que pagar. La justicia es demasiado lenta, dice. “Y ese chico no sé si fue por necesidad o picardía que hizo esta maniobra y robó mis datos”, se pregunta.

Ciberseguridad

“Ante una consulta, la primera orientación es que denuncien”, explica el abogado Luis Nocera, presidente AALCC. “Que la gente denuncie, que llame al 134, del Ministerio de Seguridad que traslada la denuncia a la justicia, y consulte a un profesional. Porque hasta que se conforma un juicio pasa tiempo” precisa.

El sistema bancario fue desbordado en 2020: hubo bancos privados que cancelaron sus redes sociales “porque no sabían cómo combatir el ciberdelito”, puntualiza Nocera. Entre las víctimas desde la ONG destacan como más afectados dos segmentos: “Uno es el bancarizado de bajos ingresos. Tienen que pagar un crédito y además la investigación, que es un proceso largo y oneroso –insiste Nocera–, y los ancianos, la tercera edad”, refiere.

Olga, mientras tanto, está pagando ese crédito. Luego verá si puede cobrarlo al hacker, o lo devuelve Mercado Pago. En tanto, el Banco Central reforzó la seguridad del sistema. “Cuando el Central pidió mayores exigencias para la entrega de préstamos preaprobados, y ralentizó el trámite, dejó de ser tentador para esta gente acceder a una cuenta”, describe Azzolín sobre las estrategias de ciberseguridad ante las bandas dedicadas a “plantar créditos”.

Para el presidente de AALCC, Argentina llegó tarde con las medidas. Pero concede que es un freno y que el accionar delictiv, muta permanentemente. Y adquiere rasgo local. “Acá se generó un tipo de delito que combina el ‘phishing’ virtual, con el contacto telefónico. Se capturan los datos y se produce la estafa en modalidades combinadas: eso es nuevo”, señala Nocera.

Azzolín es contundente: “los tipos van donde está la plata –aporta–, en el corralito había entraderas porque la gente tenía la plata en la casa –recuerda–. Hoy lo económico creció en internet y los ataques se vinculan a eso. O se hacen pasar por un amigo que tiene dólares, o está urgido, para que vos transfieras bajo engaño, la plata que tenés. Siempre tratan de sacarte plata, del banco y de la billetera digital. Eso es nuevo también” afirma el titular de la Ufeci.

Los “ciberchorros”, como los llama Evaristo, utilizan cada vez técnicas más precisas de ingeniería social. Y el acceso digital se conjuga con la capacidad de “convencer y persuadir” a las víctimas. Los delitos muestran una matriz criminal en crecimiento. Junto a la necesidad de avanzar en el resguardo del nuevo estatus de la población: “ciudadanos-usuarios” configurado tras la aparición del coronavirus.

La denuncia

En ciberdelitos, el mecanismo de denuncia está anarquizado, como la trama de los crímenes. “Muchos no denuncian porque son montos pequeños, o porque no creen que la justicia lo remedie”, asegura Luis Nocera de AALCC, la ONG que recibe la mayor cantidad de denuncias sobre este tipo de delitos, y orienta en la tramitación: llamar al 134, es la primera indicación. La más importante porque inicia el tramite en la justicia, pero la más desconocida entre los afectados.

El odontólogo Gustavo Servente hizo la denuncia en la comisaría. Aunque recibieron el caso, se encontró con comentarios desalentadores: “No hay nada que podamos hacer… ¿Sabés la cantidad que vienen por día, de estos casos?”. Servente también hizo la denuncia por mail a la Ufeci. Y en WhatsApp, él y sus contactos reportaron y bloquearon al teléfono que mandaba los mensajes ofreciendo “dólares baratos”, en su nombre. Pero la operatoria siguió. “Empezó a fin de noviembre y operaron hasta la semana pasada, llegaron a la Z. La siguieron sin ningún tupé, a pesar de las denuncias, de la A a la Z, completaron la agenda”, lamenta, aunque a la mayoría ya sabia del fraude, algunos cayeron en esta versión virtual del «cuento del tío».

Buenas prácticas

Evaristo denunció ante el banco, ni bien descubrió la estafa: llegaron a sacarle de su cuenta –de banca pública– 800.00 pesos en un mes. Fue a la central, firmó desconocer las compras y logró la devolución del dinero. Pero una de las damnificadas del caso Servente ni siquiera fue atendida en su banco. En el sistema bancario, la prevención del ciberdelito y la reparación del fraude han diferenciado a la banca pública y la privada. “Hay una cifra negra del ciberdelito, los bancos dan cifras bajas, no denuncian. Esperan que el cliente denuncie” describe Luis Nocera de la AALCC. Se necesita inversión en ciberseguridad, por más que exista el respaldo de las aseguradoras. “El volumen de las estafas supera toda nómina posible de seguros”, evalúa.

De ahí la necesidad de contar con buenas prácticas en el sistema bancario. Entre ellas, la performance del Banco Provincia de Buenos Aires, uno de los primeros en implementar un sistema de prevención y alertas que permitió un marcado descenso de los casos: “Tras un pico de 220 casos durante abril de 2020, se pasó a un piso de 22 estafas en noviembre último, el valor más bajo en 17 meses”, informa la entidad. En las estrategias utilizadas, es clave la información permanente, y las campañas de educación financiera entre sus clientes. El eslabón más débil, es la falta de información, sostienen.

Fuente: Pagina 12